Doenças raras e o direito à saúde

O Dia Mundial e Nacional das Doenças Raras é celebrado no dia 28 de fevereiro. De acordo com a Organização Mundial da Saúde (OMS) e o Ministério da Saúde, as doenças raras são caracterizadas por afetar até 65 pessoas em cada 100 mil indivíduos (ou 1,3 para cada 2 mil pessoas). Embora cada patologia, isoladamente, apresente um percentual reduzido, o cenário global é alarmante: com mais de 7.000 a 8.000 tipos catalogados, estima-se que as doenças raras afetem cerca de 300 a 400 milhões de pessoas no mundo. No Brasil, esse número ultrapassa a marca de 13 milhões de pacientes.

O desafio do diagnóstico precoce

Um dos maiores obstáculos é a chamada “odisséia diagnóstica”. Como os sinais e sintomas muitas vezes mimetizam doenças comuns, um paciente leva, em média, de 5 a 10 anos para obter a confirmação do seu quadro. A defasagem na infraestrutura diagnóstica e a necessidade de exames genéticos complexos (como o sequenciamento do exoma) ainda dificultam o início do tratamento tempestivo, crucial para evitar sequelas irreversíveis.

Barreiras no acesso a medicamentos de alto custo

A jornada do paciente não termina no diagnóstico. O acesso a terapias avançadas enfrenta duas grandes barreiras:

-

Registro e incorporação: a demora na análise pela ANVISA e a subsequente demora na incorporação ao SUS pela CONITEC.

-

Medicamentos órfãos: muitos desses fármacos possuem valores astronômicos e, frequentemente, não têm registro nacional, exigindo processos de importação direta.

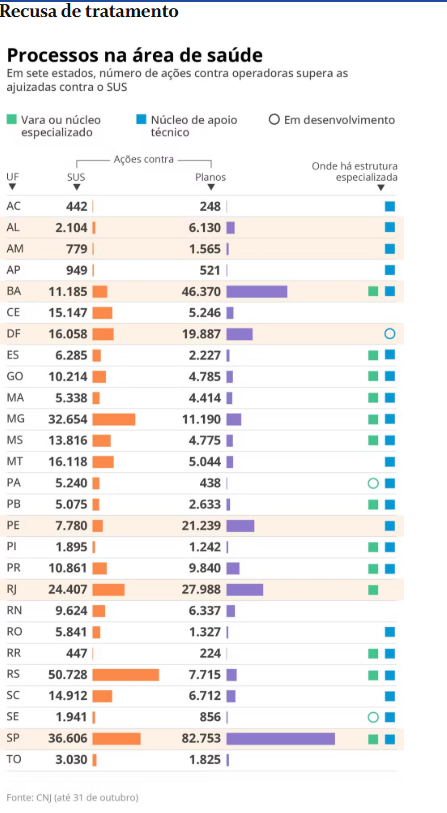

O papel dos planos de saúde.

A negativa de cobertura por parte das operadoras de saúde, sob a justificativa de que o medicamento não consta no Rol da ANS ou é de uso domiciliar/importado, é uma prática comum, porém frequentemente combatida pelo Judiciário.

A Constituição Federal e a Lei dos Planos de Saúde (Lei nº 9.656/98) garantem que, se há indicação médica fundamentada para uma doença coberta pelo contrato, o tratamento deve ser custeado. Recentemente, decisões dos tribunais superiores têm reforçado que a taxatividade do Rol da ANS admite exceções, especialmente em casos de doenças raras e graves em que não existam alternativas terapêuticas no rol.

O acesso à saúde é um direito fundamental. Quando as vias administrativas falham, a judicialização torna-se o caminho para garantir a dignidade e a vida do paciente.

Atenção: Este conteúdo tem finalidade exclusivamente informativa. Não substitui orientações médicas ou jurídicas individualizadas. Para decisões sobre tratamentos ou medidas legais, consulte um profissional qualificado.

Advogada, Tatiana Kota.

Conteúdo publicado em: 02/03/2022

Conteúdo atualizado em: 02/03/2026

Autoria técnica: Tatiana Kota, advogada do Vilhena Silva Advogados – OAB: 238.323

Revisão jurídica: Equipe Vilhena Silva Advogados